Gesetzliche Anforderungen an Kassensysteme

Sie führen ein Unternehmen, das seine Einnahmen ganz oder teilweise aus Bargeschäften generiert? Dann sind die dabei anfallenden Kassendaten ein Teil der Grundlage für die Besteuerung Ihres Unternehmens. Entsprechend sorgfältig müssen Sie Geschäftsvorfälle dokumentieren, um den Anforderungen des Finanzamts gerecht zu werden. Unternehmer, die im Rahmen ihrer Tätigkeit täglich eine Vielzahl an Bareinnahmen und -ausgaben verbuchen, setzen daher in der Regel auf elektronische Kassensysteme. Diese …

- … ermöglichen ein übersichtliches, sorgfältiges Berichtwesen,

- erleichtern die Zusammenarbeit mit der Finanzbehörde,

- schützen vor Diebstahl (insbesondere durch das eigene Personal) und

- bieten Schnittstellen zu professionellen Warenwirtschaftssystemen.

Als der Buchführung vorgelagerte Systeme unterliegen Kassen prinzipiell denselben Aufzeichnungs- und Aufbewahrungspflichten wie alle anderen Buchführungsunterlagen. Welche Kassentypen sich unterscheiden lassen und was Sie beim Einsatz dieser Systeme beachten müssen, erfahren Sie im Folgenden.

Buchführungspflicht für Kassenvorgänge

In Deutschland sind Unternehmer mit einem Jahresumsatz von mehr als 600.000 Euro oder einem Jahresgewinn von mehr 60.000 Euro dazu verpflichtet, Bücher und Aufzeichnungen gemäß §§ 140 bis 148 der Abgabenordnung (AO) und § 238 ff. des Handelsgesetzbuchs (HGB) zu führen. Diese sind gemäß § 146 Abs. 1 S. 2 AO ( ebenfalls dazu verpflichtet, ein ordnungsgemäßes Kassenbuch zu führen, in dem sie die täglichen Kasseneinnahmen und -ausgaben einzeln, vollständig, richtig, zeitgerecht und geordnet erfassen und sowohl den korrekten Kassenanfangs- als auch Kassenendbestand dokumentieren. Man spricht in diesem Zusammenhang von der Führung eines Kassenbuchs.

Unternehmer hingegen, die nicht buchführungspflichtig sind und ihren Gewinn zur Steuerbemessung gemäß § 4 Abs. 3 EstG mithilfe einer Einnahmenüberschussrechnung (EÜR) ermitteln, sind nicht zur Kassenbuchführung verpflichtet. Erforderlich sind lediglich Aufzeichnungen, die zur Steuerbemessung gemäß § 22 Umsatzsteuergesetz (UStG) dienen und bei denen alle Einnahmen einzeln und nach Steuersätzen getrennt erfasst werden. Dies jedoch muss nicht zwangsläufig in Form eines Kassenbuchs erfolgen. Gemäß § 146 Abs. 5 S. 1 AO ist eine geordnete Ablage von Belegen ausreichend. In vielen Fällen ist es aber ratsam, freiwillig ein Kassenbuch zu führen, um so bei einer Prüfung eventuelle Nachschätzungen zu vermeiden.

Buchführungspflichtige Unternehmer sind zur Führung eines Kassenbuchs verpflichtet, in dem alle Kasseneinnahmen und -ausgaben nach den Grundsätzen der ordnungsgemäßen Buchführung korrekt verzeichnet sind.

Beachten Sie: Entscheidet sich ein EÜR-Ermittler auf freiwilliger Basis zur Führung eines Kassenbuchs, unterliegen diese Aufzeichnungen in vollem Umfang den gesetzlichen Vorschriften zur ordnungsgemäßen Kassenbuchführung. Welche Anforderungen das Finanzamt an elektronische Kassensysteme stellt, hängt unter anderem auch davon ab, welche Art von Kasse im Unternehmen eingesetzt wird. Die rechtliche Grundlage bilden die Vorschriften der Abgabenordnung (insbesondere §§ 145 bis 147 AO). Darüber hinaus sind folgende Verwaltungsvorschriften des Bundesministeriums der Finanzen (BMF) zu beachten:

- Aufbewahrung digitaler Unterlagen bei Bargeschäften – BMF-Schreiben vom 26. November 2010

- Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) – BMF-Schreiben vom 14. November 2014

- Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen – vom 28. Dezember 2016

Kassentypen im Überblick

Während der Gesetzgeber in Österreich im Jahr 2016 die allgemeine Registrierkassenpflicht eingeführt hat, haben deutsche Unternehmer nach aktueller Rechtslage nach wie vor die Wahl, ob sie Bareinnahmen und -ausgaben mithilfe eines elektronischen Kassensystems erfassen oder auf eine sogenannte „offene Ladenkasse“ setzen. Je nachdem, welcher Kassentyp zum Einsatz kommt, gilt es jedoch, spezielle steuerrechtliche Vorschriften zu beachten.

Offene Ladenkasse

Bei der offenen Ladenkasse handelt es sich um eine Barkasse, die ohne technische Unterstützung geführt wird. Beispiele für Kassen dieser Art sind:

- Schubladen in der Ladentheke

- Geldkassetten

- Kellner-Portemonnaies

Da bei der offenen Ladenkasse keine Datenaufzeichnung stattfindet, ist mit ihr eine ordnungsgemäße Kassenführung – im Vergleich zur Aufzeichnung mithilfe elektronischer Kassensysteme – mit relativ hohem Aufwand verbunden.

Prinzipiell sind alle Geschäftsvorfälle einzeln, vollständig, richtig, zeitgerecht, geordnet und mit ausreichender Bezeichnung zu erfassen (Einzelaufzeichnungspflicht):

- Datum, Belegnummer

- Inhalt des Geschäfts

- Name, Fima und Adresse des Geschäftspartners

- Betrag

- aktueller Kassenstand

Die Aufzeichnung der Kassenvorgänge muss in chronologischer Reihenfolge, fortlaufend nummeriert und nach Steuersatz getrennt (7 % oder 19 % Umsatzsteuer, sofern nicht Kleinunternehmer gemäß § 19 UstG) erfolgen. Die Buchführung gilt als ordnungsmäßig, wenn sie einem sachverständigen Dritten innerhalb einer angemessenen Zeitspanne einen Überblick über die aufgezeichneten Geschäftsvorfälle und die Lage des Unternehmens vermittelt (§ 145 AO).

Eine Befreiung von der Einzelaufzeichnungspflicht von Einnahmen sieht der Gesetzgeber bei Unzumutbarkeit vor – beispielsweise, wenn Waren von geringem Wert regelmäßig an eine unbestimmte Anzahl nicht bekannter und nicht feststellbarerer Personen verkauft werden (§ 146 Abs. 1 AO).

Unternehmer, die eine offene Ladenkasse führen, müssen die Tageseinnahmen nach Geschäftsschluss in einem fortlaufend geführten, nummerierten Kassenbericht ausweisen. Dieser ist so zu führen, dass der im Bericht verzeichnete Soll-Bestand jederzeit mit dem Ist-Bestand der Kasse abgeglichen werden kann. Man spricht hier von einer Kassensturzfähigkeit, die im Übrigen für alle ordnungsgemäß geführten Kassen möglich sein muss.

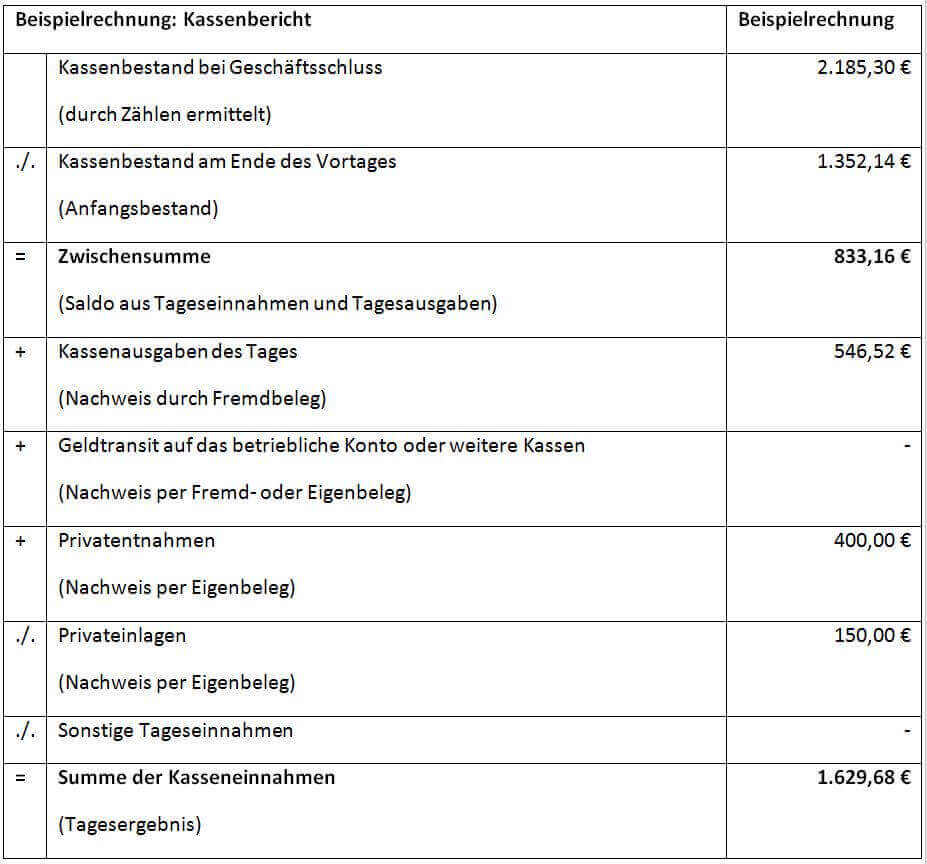

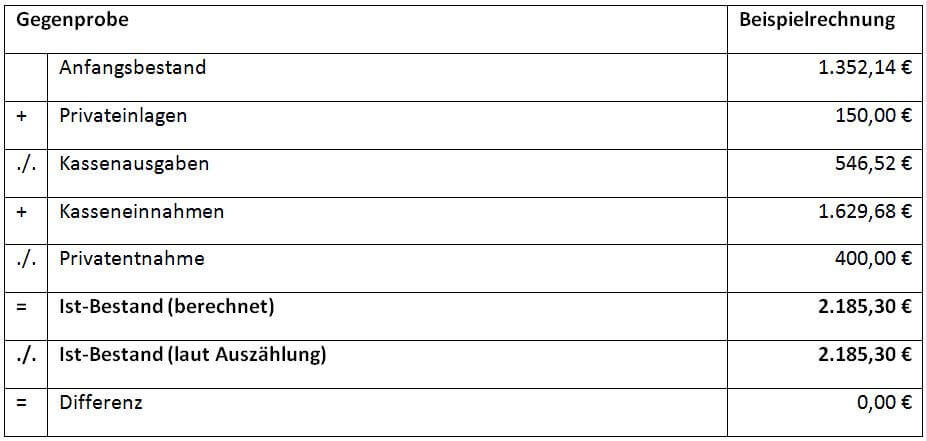

Die Höhe der Tageseinnahmen sollten außerdem im Rahmen des Kassenberichts nach folgendem Muster retrograd (rückwärts) ermittelbar sein:

Im kaufmännischen Bereich wird statt des Minuszeichens (-) die Zeichenfolge ./. (sprich: „abzüglich“) benutzt.

Kassenausgaben, Geldtransite sowie Privatentnahmen und Privateinlagen müssen per Beleg nachgewiesen werden. Sofern keine Fremdbelege vorliegen (z. B. bei Privatentnahmen und Privateinlagen), sind Eigenbelege zu erstellen und mit Angabe des Datums zu unterzeichnen.

Gemäß GoBD Kapitel 4. (Belegwesen) gilt: „Jeder Geschäftsvorfall ist urschriftlich bzw. als Kopie der Urschrift zu belegen. Ist kein Fremdbeleg vorhanden, muss ein Eigenbeleg erstellt werden“.

Die Kassenberichte sind Teil des Kassenbuchs und müssen unterzeichnet und mit Datum und Uhrzeit (nach Geschäftsschluss wohlgemerkt!) versehen werden.

Ein sogenanntes „Zählprotokoll“, in dem die genaue Stückzahl der vorhandenen Geldscheine und Münzen aufgelistet wird, ist für die ordnungsmäßige Führung einer offenen Ladenkasse nicht erforderlich. Dies stellte der Bundesfinanzhof mit einem Beschluss vom 16. Dezember 2016 endgültig klar (BFH, Beschluss v. 16.12.2016, X B 41/16).

Beachten Sie: Mit herkömmlicher Bürosoftware (z. B. Excel) erstellte Kassenberichte sind nicht manipulationssicher. Eine Buchführungssoftware gilt nur dann als ordnungsgemäß, wenn nachträgliche Änderungen nicht möglich sind oder vom Programm automatisch mit einem Vermerk versehen werden (§ 146a AO) .

Auch wenn die offene Ladenkasse in Deutschland prinzipiell zulässig ist, erleichtert die Nutzung eines elektronischen Kassensystems die ordnungsgemäße Kassen- und Buchführung erheblich.

Elektronische Kassensysteme

Bei elektronischen Kassensystemen handelt es sich um spezialisierte Aufzeichnungsgeräte, die Bargeldeinnahmen bzw. -ausgaben erfassen und Belege ausgeben. Hinsichtlich Aufbau und Funktionsweise lassen sich zwei Arten elektronischer Kassensysteme unterscheiden: Registrierkassen mit Drucklaufwerken und PC-Kassen.

- Registrierkassen mit Drucklaufwerken: Klassische Registrierkassen verfügen über ein oder zwei Drucklaufwerke. Zu unterscheiden sind mechanische und einfache, elektronische Registrierkassen.

- Mechanisch druckende Kassen: Mechanische Registrierkassen arbeiten in der Regel mit zwei Drucklaufwerken und geben neben einem Papierbeleg für den Kunden auf dem zweiten Laufwerk ein fortlaufendes Papierjournal aus, auf dem sämtliche Eingaben für die Kassenbuchführung protokolliert werden. Die Aufzeichnung der Kassendaten erfolgt ohne elektronische Unterstützung.

- Einfache elektronische Registrierkassen: Einfache elektronische Registrierkassen verfügen in der Regel nur über ein Drucklaufwerk. Dieses dient während des Geschäftsbetriebs der Erstellung des Kundenbelegs. Die Erstellung des Journals erfolgt auf einem elektronischen Speichermedium. Nach Geschäftsschluss lassen sich die aufgezeichneten Kassendaten über einen Tagesendsummenbon (der sogenannte Z-Bon) ausgeben. Üblicherweise werden die in der Registrierkasse gespeicherten Aufzeichnungen dadurch gelöscht.

- PC-Kassen und computergestützte Kassensysteme: Im Vergleich zu einfachen elektronischen Registrierkassen bieten PC-Kassen ein größeres Funktionsspektrum in Bezug auf Datenerfassung und -speicherung. Die Bedienung moderner PC-Kassen gestaltet sich durch Warenscanner und Touchscreens deutlich komfortabler. Mitunter kommen Kassensysteme dieser Art ganz ohne Kassierer aus (Self-Checkout). Ein großer Vorteil gegenüber einfachen elektronischen Registrierkassen ist zudem die mögliche Weiterverarbeitung der aufgezeichneten Kassendaten durch Warenwirtschafts- oder Buchhaltungssysteme. Hier sind bei proprietären Kassensystemen eventuelle Einschränkungen auf bestimmte Software-Produkte zu beachten. Computerbasierte Kassen stehen als offene und geschlossene Kassensysteme zur Verfügung.

- Offene Systeme: Die klassische PC-Kasse ist ein offenes System, bei dem Hard- und Software grundsätzlich getrennt voneinander bezogen werden können. In der Regel ist die Kassensoftware (Standardlösung oder Individualsoftware) zu einem handelsüblichen Betriebssystem wie Windows oder Linux kompatibel.

- Geschlossene Systeme: Bei geschlossene Kassensysteme werden Hard- und Software-Komponenten als proprietäre Produkte vom selben Hersteller angeboten. Unternehmer gehen damit eine gewisse Abhängigkeit ein, profitieren in der Regel jedoch von einer höheren Ausfall- und Datensicherheit.

Die gesetzlichen Anforderungen an elektronische Kassensysteme sowie Aufbewahrungsmodalitäten bei der elektronischen Verarbeitung von Kassendaten hat das Bundesministerium der Finanzen mit BMF-Schreiben vom 26. November 2010 konkretisiert. Dieses betrifft neben Registrierkassen auch Waagen mit Registrierkassenfunktion, Taxameter und Wegstreckenzähler. Geräte die den folgenden Bestimmungen nicht gerecht werden oder sich nicht entsprechend aufrüsten lassen, dürfen mit Ablauf der Übergangsfrist vom 31. Dezember 2016 ab dem 1. Januar 2017 nicht mehr zum Einsatz kommen.

Zu beachten sind folgende Vorgaben:

- Aufbewahrungspflicht: Grundsätzliche haben Unternehmer alle steuerlich relevanten Einzeldaten inklusive der mit dem elektronischen Kassensystem erzeugten Rechnungen im Sinne des § 14 UStG unveränderbar und vollständig aufzubewahren. Eine Aufbewahrungspflicht gemäß § 147 Abs. 1 AO gilt für folgende Unterlagen:

- Bücher und Aufzeichnungen, Inventare, Jahresabschlüsse, Lageberichte, die Eröffnungsbilanz sowie die zu ihrem Verständnis erforderlichen Arbeitsanweisungen und sonstigen Organisationsunterlagen,

- empfangene Handels- oder Geschäftsbriefe,

- Wiedergaben der abgesandten Handels- oder Geschäftsbriefe,

- Buchungsbelege,

- Unterlagen nach Artikel 15 Absatz 1 und Artikel 163 des Zollkodex der Union sowie

- alle sonstigen Unterlagen, die für die Besteuerung von Bedeutung sind

- Aufbewahrungsfrist: Sofern Geschäftsunterlagen im Sinne des § 147 Abs. 1 mit einem Datenverarbeitungssystem erstellt wurden, sind diese während einer Aufbewahrungsfrist von 10 Jahren jederzeit verfügbar, unverzüglich lesbar und maschinell auswertbar aufzubewahren.

- Unveränderbarkeit: Um eine ordnungsgemäße Buchführung sicherzustellen, müssen alle Kassenvorgänge manipulationssicher erfasst werden. Dies setzt voraus, dass nachträgliche Änderungen an den Aufzeichnungen des elektronischen Kassensystems ausgeschlossen sind oder automatisch mit einem Änderungshinweis versehen werde. Dabei müssen alle Änderungen unter Beibehaltung der Originaldaten nachvollziehbar bleiben.

- Verfahrensdokumentation: Gemäß dem BMF-Schreiben vom 26. November 2010 umfassen die steuerlichen Anforderungen bei Einsatz von Registrierkassen eine Verfahrensdokumentation, die eine Beschreibung der eingesetzten Kassensysteme in Form von Bedienungs- und Programmieranleitungen beinhaltet.

Beachten Sie: Eine Verdichtung der elektronisch erfassten Kassendaten oder die ausschließliche Speicherung der Rechnungsendsummen stellt gemäß dem BMF-Schreiben vom 26. November 2010 einen Verstoß gegen die ordnungsgemäße Buchführung dar. Da alle erfassten Kassenvorgänge in einem maschinell auswertbaren Datenformat gespeichert werden müssen, ist es nicht gestattet, aufbewahrungspflichtige Unterlagen ausschließlich in ausgedruckter Form zu archivieren. Unternehmer, deren Registrierkassen baubedingt nicht den gesetzlichen Anforderungen entsprechen und die lediglich die Z-Bons aufbewahren, werden den Anforderungen des Finanzamts seit dem 1. Januar 2017 nicht mehr gerecht.

Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen

Um den Spielraum für Steuerhinterziehung im Rahmen von Bargeschäften einzuengen, hat der Gesetzgeber die steuerlichen Anforderungen an Registrierkassen Ende 2016 deutlich verschärft. Nutzer elektronischer Kassensysteme müsse mit Inkrafttreten des Gesetzes zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen vom 22. Dezember 2016 folgende Vorgaben beachten, um die Ordnungsmäßigkeit ihrer Buchführung sicherzustellen.

Zertifizierte Sicherheitseinrichtung

Um die Unveränderbarkeit von Kassendaten sicherzustellen, müssen alle elektronischen Aufzeichnungsgeräte, mit denen Kassendaten erfasst werden, gemäß dem Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen ab dem 1. Januar 2020 über eine zertifizierte Sicherheitsfunktion verfügen. Diese umfasst drei Bestandteile:

- Sicherheitsmodul: Das Sicherheitsmodul gewährleistet die Manipulationssicherheit elektronischer Kassensysteme.

- Speichermedium: Mithilfe des Speichermediums werden Daten für die Dauer der gesetzlichen Aufbewahrungsfrist schnell auswertbar erfass.

- Digitale Schnittstelle: Zu Prüfzwecken ermöglicht eine digitale Schnittstelle eine reibungslose Übertragung der Kassendaten an die Finanzbehörde.

Einzelaufzeichnungspflicht

Das Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen beinhaltet auch eine Einzelaufzeichnungspflicht für steuerrechtlich relevante Kassenaufzeichnungen, die den Vorschriften gemäß § 146 AO entspricht. Unter Einzelaufzeichnung versteht der Gesetzgeber, dass alle Aufzeichnungen, die mithilfe eines elektronischen Datenverarbeitungssystems erfasst werden, einzeln, vollständig, richtig, zeitgerecht und geordnet vorzunehmen sind. Die zu dokumentierenden Daten umfassen: Datum, Uhrzeit, Bediener/Verkäufer, Artikelbezeichnung, Stückzahl und Einzelpreis sowie Gesamtpreis. Von der Einzelaufzeichnungspflicht besteht – sofern Unzumutbarkeit vorliegt – eine Ausnahme für Unternehmen, bei denen der Verkauf von Waren an eine Vielzahl von nicht bekannten Personen gegen Barzahlung üblich ist. Die Pflicht zur Einzelaufzeichnung gilt seit dem 29. Dezember 2016 (Tag nach Verkündung des Gesetzes im Bundesgesetzblatt).

Belegausgabepflicht

Ab dem 1. Januar 2020 sieht der Gesetzgeber bei elektronischen Aufzeichnungssystemen eine allgemeine Belegpflicht vor. Unternehmer, die ein elektronisches Kassensystem einsetzen, sind demnach verpflichtet, der am jeweiligen Geschäftsvorfall beteiligten Person einen Beleg zur Verfügung zu stellen. Diese hingegen ist nicht verpflichtet, den Beleg mitzunehmen. Eine Befreiung von der Belegausgabepflicht für elektronische Kassensysteme kann vom Finanzamt in Einzelfällen oder für ganze Berufsgruppen bzw. Geschäftsfelder erteilt werden ( § 148 AO).

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.